Podatnik, który po złożeniu rocznej deklaracji podatkowej (PIT) zorientuje się, że popełnił, może ją skorygować. Korekty dokonywać można przez 5 lat licząc od końca roku, w którym składana jest deklaracja. Zeznania za 2013 rok korygować należy zatem aż do końca 2019 roku.

Korekty dokonuje się składając:

- deklarację podatkową (zgodnie ze wzorem obowiązującym w roku, z którego deklarację się koryguje) – oznaczoną jako „korekta” np. Podatnik koryguje deklarację PIT-37 za 2009 r. Powinien zatem odnaleźć druk PIT-37 obowiązujący w tym roku i na tym formularzu złożyć korektę.

- pisemne uzasadnienie przyczyn korekty (do deklaracji elektronicznych jest to załącznik ORD-ZU).

W przypadku deklaracji składanych w formie elektronicznej bez epodpisu, korekta w formie elektronicznej dotyczyć może jedynie tych formularzy, które w danym roku były możliwe do złożenia w formie elektronicznej.

Najczęściej popełniane błędy:

Osoby nieprowadzące działalności gospodarczej:

Brak podpisu podatnika

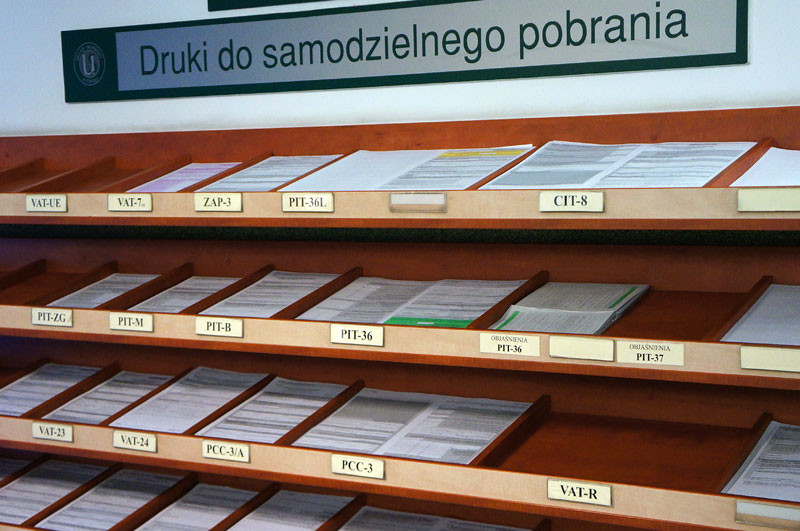

Stosowanie nieaktualnych druków

Niewłaściwe adresy - Wypełniając zeznanie roczne, należy wpisać aktualny adres zamieszkania a nie zameldowania i złożyć to zeznanie, w urzędzie skarbowym właściwym dla miejsca zamieszkania w ostatnim dniu roku podatkowego. Zeznanie podatkowe jest jednym z dokumentów, na podstawie których dokonywana jest aktualizacja adresu miejsca zamieszkania.

Błędy rachunkowe

Stosowanie odliczeń – odliczanie ulg do których podatnik nie ma prawa, sumy odliczeń przewyższają obliczony podatek

Osoby prowadzące działalność gospodarczą na zasadach ogólnych:

Błędne wykazywanie zaliczek w PIT-36 i PIT-36L - Nie należy mylić zaliczek wpłaconych w ciągu roku z zaliczkami należnymi za dany rok podatkowy. W części K formularza PIT-36 (w PIT-36L część J) należy wpisywać sumę zaliczek faktycznie wpłaconych przez podatnika, natomiast w części D i części J formularza PIT-36 (w PIT-36L część D i I) sumę zaliczek należnych. Natomiast w części N formularza PIT-36 (części M w PIT-36L) należy wpisywać zaliczki należne za poszczególne miesiące roku podatkowego.

Brak załączników do zeznania (PIT/D, PIT/O, PIT/B)

Brak podpisu podatnika

- deklarację podatkową (zgodnie ze wzorem obowiązującym w roku, z którego deklarację się koryguje) – oznaczoną jako „korekta” np. Podatnik koryguje deklarację PIT-37 za 2009 r. Powinien zatem odnaleźć druk PIT-37 obowiązujący w tym roku i na tym formularzu złożyć korektę.

- pisemne uzasadnienie przyczyn korekty (do deklaracji elektronicznych jest to załącznik ORD-ZU).

W przypadku deklaracji składanych w formie elektronicznej bez epodpisu, korekta w formie elektronicznej dotyczyć może jedynie tych formularzy, które w danym roku były możliwe do złożenia w formie elektronicznej.

Najczęściej popełniane błędy:

Osoby nieprowadzące działalności gospodarczej:

Brak podpisu podatnika

Stosowanie nieaktualnych druków

Niewłaściwe adresy - Wypełniając zeznanie roczne, należy wpisać aktualny adres zamieszkania a nie zameldowania i złożyć to zeznanie, w urzędzie skarbowym właściwym dla miejsca zamieszkania w ostatnim dniu roku podatkowego. Zeznanie podatkowe jest jednym z dokumentów, na podstawie których dokonywana jest aktualizacja adresu miejsca zamieszkania.

Błędy rachunkowe

Stosowanie odliczeń – odliczanie ulg do których podatnik nie ma prawa, sumy odliczeń przewyższają obliczony podatek

Osoby prowadzące działalność gospodarczą na zasadach ogólnych:

Błędne wykazywanie zaliczek w PIT-36 i PIT-36L - Nie należy mylić zaliczek wpłaconych w ciągu roku z zaliczkami należnymi za dany rok podatkowy. W części K formularza PIT-36 (w PIT-36L część J) należy wpisywać sumę zaliczek faktycznie wpłaconych przez podatnika, natomiast w części D i części J formularza PIT-36 (w PIT-36L część D i I) sumę zaliczek należnych. Natomiast w części N formularza PIT-36 (części M w PIT-36L) należy wpisywać zaliczki należne za poszczególne miesiące roku podatkowego.

Brak załączników do zeznania (PIT/D, PIT/O, PIT/B)

Brak podpisu podatnika

Aneta Dziemidowicz, Urząd Skarbowy w Elblągu